朋友圈刷屏的香港保险真香吗?有人一掷上亿购买,有人买完很快后悔

“一到香港,扑面而来的保险广告,地铁站、高铁站、机场、路边广告牌,几乎无处不在,不愧是国际金融中心,很多广告的目标客户就是内地居民!”刚从香港旅游回来的杭州白领感慨。

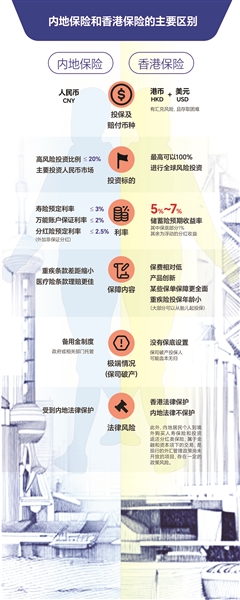

在朋友圈,“资产全球配置”“预期收益7%”等香港保险广告也时不时刷屏,今年6月底一单总保费高达3.6亿元人民币的内地居民投保香港保险保单,更是让力推香港保险的内地中介几近癫狂。

内地居民“特种兵”式赴港投保,成为香港保险业的一大特色。据香港保险业监管局数据,今年一季度,内地访客赴港新增保单保费为156亿港元,创五年来新高,同比上升62.6%。去年全年,这个数据是590亿港元,仅次于2016年的727亿港元峰值。

到底是哪些人在购买香港保险,香港保险真的那么香吗?橙柿互动对此进行了深入调查。

签单区挤满了人 搭电梯也要排队

去年2月,内地与香港全面恢复通行,因为疫情压抑许久的资产配置需求,在此刻集中爆发。

李蕾是一位香港保险代理人,2018年拿到香港身份后,从杭州互联网企业跳槽到香港某头部保险公司。

“去年3月,我带着一位内地朋友在公司签单公区聊业务,看着不断翻台、行色匆匆的代理人和客户,她开玩笑说,怎么跟菜市场一样。”李蕾说。

客户络绎不绝、代理人签单签到手软,在接下来的一年多里,这样的场景几乎每隔一段时间都要上演。

另一家头部港险公司代理人杨立说,虽然香港保监局规定签单可以在香港境内的任何地方,但代理人更倾向于带客户来公司,看看海景办公室,喝免费的下午茶。

于是,公司的内地客户服务中心经常处于饱和状态。“我们谈久了,超过了预定的时间,前台小姐会轻声细语来提醒,下一拨客人在门口等着了。”杨立说。

在周末和节假日,甚至公司的电梯厅前还大排长龙。她给记者发来一张照片,粗略数了数,有50个人,他们背着大包小包,一旁的工作人员拉起一条警戒线,组织大家分批进入电梯。

2023年,李蕾和杨立业绩丰厚,签单量是疫情前的2倍多。香港保险公司的业绩也迎来了高增长。比如保诚保险,第一季度新业务利润达到8.1亿美元,同比增长11%;保费等值销售额同比增长7%至16.25亿美元。一季度友邦保险香港业务实现了43%的新业务价值增长,新业务价值利润率也从2023年下半年的58.1%飙升至64.3%,今年3月份更是成为自2023年2月通关以来新业务价值增长最高的一个月。

“特种兵”投保,买的都是什么保险?

购买香港保险的内地用户画像,大多来自一二线城市,集中在30岁-40岁。产品类别上,他们倾向于选择终身寿险、储蓄寿险、重疾险、养老险、教育金和医疗险。

内地赴港投保的热潮始于2010年,2016年创出727亿港元的历史最高纪录,随后缓慢下降。2020年-2022年,受疫情影响,赴港投保出现断崖式下跌,2021年新增保单保费仅7亿港元。2023年,即恢复通行的第一年,内地赴港投保新增保单保费增长27倍至590亿元。

根据香港保监局统计,今年一季度内地访客新增保单保费为156亿港元,占当季个人业务总新增保单保费24%。

保单数量方面,终身寿险、重疾险及储蓄寿险最受内地消费者欢迎,分别占比58.8%、29.8%和3.4%。保单保费方面,终身寿险、储蓄寿险和重疾险分别占比77.5%、14.5%和2.6%。无论从保单数量还是保费金额来看,终身寿险和储蓄寿险的增长都是明显的,尤其是储蓄寿险,一季度保单数量同比增长155%,保费同比增长137%。多位港险代理人对记者提到,储蓄类保险咨询量暴增。究其原因,一方面,香港储蓄型保险投资策略灵活、预期收益率高,尤其在内地利率不断下降的大背景下,这一优势更为明显。另一方面,内地投资者对资产多元化配置需求愈来愈强。

声明:

本文仅代表作者个人观点,与江南网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

阅读推荐

新闻爆料